OBJETO SOCIAL

Estúdio que tem como foco a produção de fotografias é obrigado a recolher ISS, decide TJRS

Por Jomar Martins (jomar@painelderiscos.com.br)

Estúdio que tem como principal atividade a fotografia não pode se furtar de recolher o Imposto Sobre Serviços (ISS), no percentual de 5% sobre o faturamento destes serviços, para os cofres do Município de Porto Alegre.

Estúdio que tem como principal atividade a fotografia não pode se furtar de recolher o Imposto Sobre Serviços (ISS), no percentual de 5% sobre o faturamento destes serviços, para os cofres do Município de Porto Alegre.

A conclusão é da 22ª Câmara Cível do Tribunal de Justiça do Rio Grande do Sul, ao negar provimento à apelação do StudioME Fotografia, agência que tem como primeiro objeto social a produção de fotografias para grandes campanhas publicitárias no segmento varejista gaúcho, sob encomenda dos clientes – os tomadores dos serviços.

O enquadramento consta no item 13.03 da lista anexa à Lei Complementar (LC) 116/03 – compreendendo, também, cinematografia, inclusive revelação, ampliação, cópia, reprodução, trucagem e congêneres.

Tal como o juízo da 8ª Vara da Fazenda Pública, do Foro Central da Comarca de Porto Alegre, o colegiado de segundo grau entendeu que as atividades do estúdio também se enquadram no item 17.06 da lista – propaganda e publicidade, inclusive promoção de vendas, planejamento de campanhas ou sistemas de publicidade, elaboração de desenhos, textos e demais materiais publicitários.

Ação declaratória

A empresa ajuizou ação declaratória cumulada com repetição de indébito tributário sob a alegação de inexistência de relação jurídico-tributária com o fisco municipal, já que tem como atividade principal a ‘‘cessão temporária de direitos sobre obras intelectuais’’, como fotografias, ilustrações gráficas e eletrônicas. E o exercício destas atividades não atrai a incidência de ISS.

A juíza Ana Beatriz Rosito de Almeida observou que o contrato social da empresa traz como objeto social ‘‘serviços de fotografia’’ e e ‘‘cessão temporária de direitos sobre obras intelectuais’’ – fotografia, ilustrações gráficas e eletrônicas.

Entretanto, ao se deter minuciosamente sobre a natureza dos serviços descritos nas notas fiscais (NFs) anexadas ao processo, a juíza se convenceu que a parte autora, na realidade, executa serviços de fotografia e de produção de imagens para uso em publicidade. Ou seja, o acervo probatório não conforta o argumento de mera ‘‘cessão de obra intelectual’’ ou de ‘‘locação de bens móveis’’ como atividade preponderante.

‘‘Inexiste nos autos contrato de ‘locação de bens móveis’ ou de ‘cessão de direitos’ sobre obras intelectuais produzidas pela parte autora, mas sim a contratação dos serviços da parte para a produção de campanha publicitária, de acordo com o perfil do cliente’’, definiu, julgando improcedente a ação declaratória e seus pedidos conexos.

Clique aqui para ler o acórdão

Clique aqui para ler a sentença

001/1.16.0135586-7 (Porto Alegre)

COLABORE COM ESTE PROJETO EDITORIAL.

DOE PELA CHAVE-PIX: jomar@painelderiscos.com.br

Em razão do descumprimento de decisão do Superior Tribunal de Justiça (STJ), o vice-presidente da corte, ministro Og Fernandes, no exercício da presidência, tornou sem efeito decisões proferidas pelo juízo da 7ª Vara Cível de Osasco (SP) no curso de processo de recuperação judicial da JR Diesel.

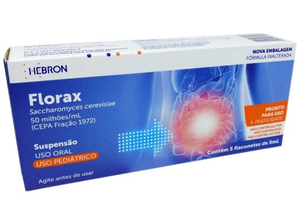

Em razão do descumprimento de decisão do Superior Tribunal de Justiça (STJ), o vice-presidente da corte, ministro Og Fernandes, no exercício da presidência, tornou sem efeito decisões proferidas pelo juízo da 7ª Vara Cível de Osasco (SP) no curso de processo de recuperação judicial da JR Diesel. Quem utiliza marca registrada e ‘‘vestimenta comercial’’ (embalagem) similar de outra empresa, causando confusão na cabeça do consumidor, concorre deslealmente, como aponta o inciso V do artigo 195 da Lei 9.279/96 (Lei de Propriedade Industrial – LPI). Logo, deve indenizar o concorrente prejudicado nas esferas moral e material.

Quem utiliza marca registrada e ‘‘vestimenta comercial’’ (embalagem) similar de outra empresa, causando confusão na cabeça do consumidor, concorre deslealmente, como aponta o inciso V do artigo 195 da Lei 9.279/96 (Lei de Propriedade Industrial – LPI). Logo, deve indenizar o concorrente prejudicado nas esferas moral e material.